Quiénes son los “destructores de hogares” de EE.UU. (y cómo llegaron a la Casa Blanca)

Entrevista a Aaron Glantz: Desalojos y ejecuciones hipotecarias hicieron que inversores ganaran millones durante la crisis de 2008

Dueños de casas y la miembro de ACORN, Carmen Facundo (izq.), en una conferencia de prensa para llamar a que los bancos y los prestatarios trabajen juntos y resolver situación de 'foreclosures'. (Foto de Archivo) Crédito: Aurelia Ventura | Impremedia

Una de las huellas que dejó la Gran Crisis en Estados Unidos que estalló a fines de 2007 -cuyo origen estuvo en las llamadas “hipotecas tóxicas”- fue una ola de desalojos y ejecuciones hipotecarias que afectó a familias de bajos ingresos y de clase media.

Mientras esas familias resultaron ser los grandes perdedores del desastre financiero, los grandes ganadores fueron las empresas que compraron esas viviendas a granel, junto a los bancos que aprovecharon esa oportunidad.

Así lo explica una extensa investigación hecha por Aaron Glantz, reportero senior en el medio estadounidense Reveal, parte del Centro de Investigación Periodística (CIR, por sus siglas en inglés), quien se propuso el desafío de ponerle rostro a los individuos que se beneficiaron de la crisis.

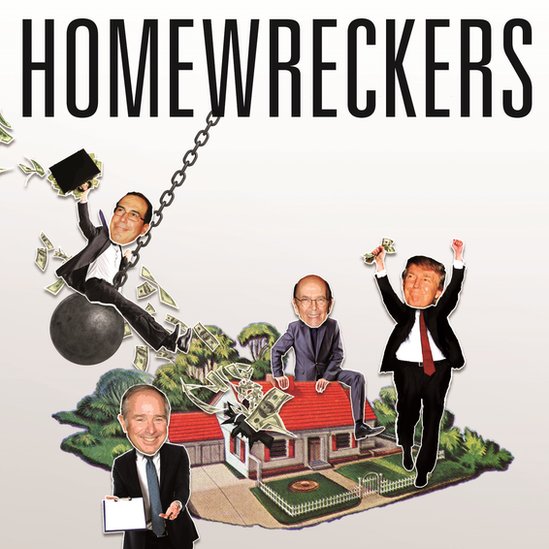

La investigación dio origen al libro “Homewreckers: How a Gang of Wall Street Kingpins, Hedge Fund Magnates, Crooked Banks, and Vulture Capitalists Suckered Millions Out of Their Homes and Demolished the American Dream”, que en español sería algo así como “Destructores de hogares: cómo una pandilla de capos de Wall Street, magnates de fondos de cobertura, bancos corruptos y capitalistas buitres succionaron a millones de sus hogares y demolieron el sueño americano”.

Glantz, quien ha ganado dos veces el premio Peabody y ha sido finalista para el Pulitzer, tuvo acceso a fuentes y documentos que le permitieron individualizar a los dueños de las corporaciones que hicieron las millonarias compras de viviendas y seguirles el rastro hasta la actualidad.

Varios de los beneficiados con la Gran Crisis, señala el libro, hoy forman parte del círculo íntimo del presidente Donald Trump, además de prominentes banqueros y millonarios dedicados a las inversiones bursátiles de alto riesgo.

Esta es la entrevista que BBC Mundo le hizo a Aaron Glantz, editada por razones de concisión y brevedad.

¿Qué tan profundo fue el impacto que tuvo la Gran Crisis en las familias estadounidenses?

Ocho millones de estadounidenses perdieron sus casas y su patrimonio fue devastado. Terminamos con la mayor desigualdad de riqueza de los últimos 100 años.

¿Quiénes son las personas que aumentaron su fortuna -y que usted llama destructores de casas en su libro- mientras una gran parte de la población perdía su dinero?

Son un pequeño grupo de personas que estaban afiliadas con Donald Trump. Uno de ellos es el actual secretario del Tesoro, Steven Mnuchin.

Después de la crisis financiera, el gobierno le pagó a él y a un grupo de inversores (a través de subsidios) más de US$1.000 millones para que se hicieran cargo de un banco insolvente, básicamente se lo regaló a cambio de nada.

Así fue como el gobierno le pagó esa suma de dinero mientras él se dedicó a realizar ejecuciones hipotecarias que afectaron a más de 100.000 personas, incluyendo a 23.000 adultos mayores.

También está el actual secretario de Comercio, Wilbur Ross. Él se hizo de un banco insolvente durante la crisis financiera y luego nosotros le pagamos -con el dinero de los contribuyentes- más de US$1.000 millones, mientras él embargaba familias.

Hay otro grupo de amigos cercanos de Trump, como Tom Barrack. Él construyó un imperio comprando más de 35.000 casas que pertenecían a familias y las convirtió en casas para arrendar a un alto costo.

Lo que él hizo fue conseguir un gigantesco préstamo bancario y luego hacer que los inquilinos lo pagaran. Esa fue la jugada.

Otro amigo de Donald Trump, Steve Schwarzman, construyó un imperio de más de 70.000 propiedades con las casas de esas familias.

Y luego está Jamie Dimon, el presidente y director ejecutivo del mayor banco del país, JPMorgan Chase, quien fue uno de los que financiaron estos grandes negocios, colaborando en la destrucción de hogares.

JPMorgan maneja miles de millones de dólares respaldados por hipotecas que benefician a propietarios corporativos.

Ahora estamos en medio de una crisis. ¿Hay algunos paralelos o similitudes que se puedan establecer con los mecanismos bancarios que se emplearon en esa época y lo que está pasando ahora?

Está ocurriendo lo mismo con los préstamos que se entregan a las empresas pequeñas, que forman parte del paquete de estímulo fiscal.

JPMorgan Chase y otros grandes bancos han ofrecido un tratamiento especial, un “servicio de conserjería” para grandes empresas, mientras que los negocios pequeños donde deberías estar focalizada la ayuda están más expuestos a tener que cerrar.

Lo que tienen en común Jamie Dimon, Steve Mnuchin, Wilbur Ross, Tom Barracks, Steve Schwarzman es que se ven a sí mismos como excelentes capitalistas, pero el problema es que una fuente clave de su dinero son los contribuyentes. Nosotros hemos subsidiado la destrucción de hogares desde el 2008 hasta hoy.

Pero, ¿son realmente los villanos de la historia? Porque ellos han tomado las oportunidades comerciales que se les presentan siguiendo las reglas del sistema. Es decir, la última responsabilidad probablemente la tiene el modelo político y económico que les permite actuar como actúan. Tampoco se les conocen operaciones al margen de la ley…

Personas como Steve Mnuchin siempre dicen que ellos no crearon los préstamos.

Eso es verdad, es un dato verdadero, ellos no crearon los préstamos que destruyeron la economía. El punto es lo que pasó después de que el sistema financiero colapsó, y de eso se trata mi libro.

Después del colapso del sistema financiero había muchas maneras de resolver el problema. Los estadounidenses decidimos que la manera de solucionarlo era darle un montón de dinero a gente como ellos para que se quedaran con las casas de las familias a través de la ejecución de hipotecas.

Nosotros pagamos por eso. Y esa no es una solución justa.

¿Cuál habría sido una solución más justa?

En mi libro comparo lo que pasó en 2008 con lo que hizo Franklin Roosevelt (presidente de EE.UU. entre 1933 y 1945) en la época de la Gran Depresión.

En los años 20 teníamos el mismo problema. Había bancos que entregaban préstamos a corto plazo llamados “bullet payments back”. Básicamente solo pagabas los intereses por la hipoteca de tu casa, pero no la estabas comprando realmente.

Hacia el final del préstamo, los últimos cinco años, tenías que pagar todo de una vez. Muchas veces esos préstamos fracasaban y tenías que pedir un nuevo préstamo.

Entonces todo estaba diseñado para que pagaras intereses por siempre. Pero cuando llegó la crisis y subió el desempleo, la gente empezó a perder sus casas debido a la ejecuciones hipotecarias. Eso es lo que ocurrió en los años 30, bastante parecido a lo que pasó en 2008.

Lo que hizo Franklin Roosevelt fue fundar un banco, The Home Owners Loan Corporation, y lo que hizo este banco, propiedad del Estado, fue comprarle a la banca comercial esos préstamos que la gente no podía pagar. Los compró a un precio muy bajo, porque no tenían mucho valor.

Entonces el gobierno entregó nuevos préstamos a las familias, permitiéndoles que se quedaran en sus viviendas.

Ese programa gubernamental salvó un millón de casas -refinanciando una de cada cinco hipotecas en EE.UU.- y hasta generó dinero para los contribuyentes porque las familias fueron pagando los créditos a través de los años y el gobierno consiguió una pequeña rentabilidad.

Cuando enfrentamos el mismo tipo de situación en 2008, miembros de la Reserva Federal, y personas de derecha y de izquierda, dijeron que ese tipo de solución habría sido mucho más mejor para los contribuyentes.

En cambio le entregamos un montón de dinero a los “destructores de hogares”.

¿Y por qué el presidente Donald Trump no aprovechó la oportunidad de hacer un gran negocio inmobiliario con las casas de las familias en 2008, si sus amigos estaban ganando dinero?

Donald Trump se muestra como un promotor de negocios inmobiliarios -y ciertamente él tiene hoteles y campos de golf- pero no es el mismo tipo de empresario si lo comparamos con Steve Mnuchin o Wilbur Ross, Tom Barracks, Steve Schwarzman o Jamie Dimon.

En esa época Donald Trump era el presentador de un programa de televisión llamado “The Apprentice”. Y tenía una universidad llamada Trump University, donde cobraba gigantescas sumas de dinero y daba pésimos consejos financieros.

Se llamaba universidad, pero en realidad era un hotel con seminarios. Eso es lo que estaba haciendo en esa época. Él dice que tiene visión para los negocios de bienes raíces. Pero si analizas lo que estaba haciendo en esos años, puedes ver que no tuvo la perspicacia para hacer negocios que sí tuvieron sus amigos.

Él se ve como un hombre de negocios brillante, pero su gran talento es venderse.

En esa época usted también compró una casa gracias a una ejecución hipotecaria en California. A menor escala, ¿no forma parte de estos personajes que usted llama “destructores de hogares” o villanos de la película, si también aprovechó la oportunidad?

Compré una casa, estás en lo correcto. Yo crecí en San Francisco y en esos años no era la ciudad con propiedades caras que es hoy. Siempre pensé que nunca iba a poder comprar una casa. Pero cuando llegó la crisis de 2008, aparecieron ofertas para comprar viviendas con descuentos de 50%, porque reventó la burbuja inmobiliaria.

Había una casa en un cerro en la parte sur de San Francisco en un barrio obrero que había sido víctima de una especulación rampante. Cuando ese castillo de naipes colapsó, con mi familia compramos una casa. Por primera vez fuimos capaces de vivir el “sueño americano”.

Si el capitalismo funcionara, habría ganadores y perdedores, pero sería un asunto entre familias que compran y venden las viviendas. Once años después, seguimos viviendo en esa casa, criando a nuestros hijos.

El problema no fue que familias como la mía compramos una casa, nosotros fuimos la excepción.

En el libro usted dice que el tema de ser propietario de una vivienda es un punto clave en la desigualdad. Pero explica que además hubo “préstamos hipotecarios racistas” que ampliaron la diferencia entre blancos y afroamericanos. ¿De qué se trata?

Como te decía, el gobierno de Franklin Roosevelt ayudó a un millón de personas a quedarse con sus casas al refinanciar sus hipotecas. Eso fue la buena noticia.

La mala noticia es que todos esos beneficios solo llegaron a personas blancas, creando un legado de segregación y falta de oportunidades económicas que permanece hasta hoy.

Décadas después, en 1968, como parte del Movimiento por los Derechos Civiles, esas prácticas segregadoras fueron prohibidas. Sin embargo, en la época de la burbuja inmobiliaria, antes de la crisis de 2008, había bancos que ofrecían “préstamos para guetos”, que eran los peores préstamos y los más probables de fracasar.

Cuando llegó la crisis, la epidemia de ejecuciones hipotecarias fue particularmente dura en las comunidades afroamericanas.

Y cuando los destructores de hogares compraron bancos y comenzaron a ofrecer “buenos préstamos”, que no estaban destinados a fracasar, dejaron fuera a estas comunidades.

Entonces las prácticas bancarias racistas que fueron prohibidas en los años 60, quedaron en evidencia en los préstamos que ofrecía, por ejemplo, Steve Mnuchin a través de su banco OneWest Bank.

¿En qué situación están hoy las familias que perdieron sus casas durante la Gran Crisis?

Primero que nada esas familias no desaparecieron. Están ahí. Y cuando sigues su historia, lo que encuentras son familias despojadas de su riqueza que viven cerca de los márgenes.

Pueden tener incluso los mismos trabajos, pero debido a que pagan más y más y más en arriendos, han perdido cualquier tipo de seguridad financiera.

Con la pandemia de coronavirus estamos ante una nueva crisis. Se espera una potencial ola de desalojos y embargos judiciales en Estados Unidos en los próximos meses, en la medida que se acaben las moratorias y otros beneficios entregados como medidas de emergencia. ¿Es probable que se produzca una situación similar en el caso de las viviendas, como la que ocurrió en 2008?

Es bastante posible. Los grandes inversores como Tom Barracks o Steve Schwarzman tienen miles de millones de dólares para invertir, algo que en el mundo financiero se conoce como “polvo seco” (dry powder, en inglés). Es dinero en la mano.

Hasta ahora, Steve Schwarzman, presidente y director ejecutivo de The Blackstone Group, no ha estado comprando casas porque el mercado inmobiliario no se ha derrumbado.

Hay moratorias que han protegido a los inquilinos y a los deudores hipotecarios, además de beneficios para los que perdieron el empleo durante la pandemia.

La buena noticia es que hasta ahora, incluso con el desempleo disparado, el Congreso y el presidente han evitado que se produzca una crisis habitacional como la que vimos en 2008.

Pero si se acaban esos beneficios, los especuladores tienen miles de millones de dólares listos para comprar.

Considerando que en la Gran Crisis algunas de las personas que usted menciona estaban en el sector privado y hoy están en la Casa Blanca o dentro del círculo cercano al presidente Trump, ¿podrían beneficiarse directamente una vez más?

Sí. Steve Mnuchin, el especulador y destructor de hogares de la crisis de 2008, es ahora el encargado del rescate económico. Tiene a su cargo un “slush fund” -una especie de fondo sin muchas regulaciones- de US$500.000 millones.

Lo que está pasando ahora es que el Departamento del Tesoro y la Junta de Gobernadores de la Reserva Federal -donde también hay destructores de hogares nombrados por Donald Trump- están rescatando empresas, refinanciando créditos y comprando títulos respaldados por hipotecas.

Cientos de miles de millones de dólares en títulos respaldados por hipotecas están siendo comprados en este momento por la Junta de Gobernadores de la Reserva Federal.

Si vives en una casa, y no puedes pagar tu préstamo hipotecario actualmente, hay una alta posibilidad de que el gobierno le haya comprado tu hipoteca al banco.

¿Cuáles son las implicancias? Si tú ofreciste el préstamo en primera instancia, pero ahora te lo compra el gobierno, ya no eres responsable. A ti ya te pagaron, no es tu problema lo que pase con la familia que vive en la casa.

Aunque podríamos volver a una situación parecida a 2008, la buena noticia es que como el gobierno está comprando estos préstamos hipotecarios, eso le da un poco de ventaja.

Si la crisis financiera empeora, el gobierno podría usar este poder para ayudar a la gente.

Si miras la respuesta del gobierno esta vez -incluso con los destructores de casas en el poder- parece que la sociedad realmente aprendió bastante de lo que pasó en la Gran Crisis.

En esa época no hubo moratorias para los que no podían pagar, ni ayuda directa para las familias.

Ahora lo están haciendo porque se dan cuenta que en 2008 se cometieron muchos errores.

Haberle pagado a gente como Steve Mnuchin millones de dólares para que hiciera ejecuciones judiciales de las casa de las personas no fue una buena decisión, ni siquiera desde una perspectiva financiera.

Hoy también se han cometido errores pero veo que hay evidencia de que hemos aprendido algo.

¿Cuáles son las principales lecciones que se pueden aprender de todo esto para evitar que se repitan errores similares ahora y en el futuro?

Creo que nos tenemos que enfocar en lo que hizo Roosevelt en los años 30. La gente no podía pagar las hipotecas, había un desempleo masivo, entonces el gobierno intervino y le compró los préstamos a los bancos a muy bajos precios.

Luego le ofreció nuevos préstamos hipotecarios a la gente que les permitieron quedarse en sus casas. Hay que mirar ese ejemplo para inspirarnos. Sin duda veremos horribles costos en esta crisis económica actual. Alguien va a tener que pagar esos costos.

En los años 30 Roosevelt le dejó esos costos a los bancos y salvó a las familias estadounidenses.

En la Gran Crisis George W. Bush y Barack Obama salvaron a los bancos y arruinaron a las familias.

Ahora, en este momento, ya estamos salvando a los bancos. Pero aún no hemos decidido cuánto más vamos a ayudar a las familias estadounidenses.

Ahora mismo hay un debate en Washington sobre eso. Habrá costos, alguien va a tener que sentir dolor. La pregunta es quién va a sentirlo.

¿El tipo que trabajaba en el aeropuerto cargando maletas y que ahora está sin empleo porque no hay vuelos?, ¿los jubilados?, ¿las personas como tú y como yo?, ¿o lo van a pagar los bancos?

Los mismo bancos que han obtenido ganancias récord gracias a los recortes de impuestos que hizo el gobierno de Donald Trump.

¿Quién va a pagar? Ese es el debate que me gustaría ver ahora, antes de que sea demasiado tarde.

Ahora puedes recibir notificaciones de BBC Mundo. Descarga la nueva versión de nuestra app y actívalas para no perderte nuestro mejor contenido.